Noticias 16 de mayo

Buenos días,

**Trump reaviva la incertidumbre comercial**: anunció que en las próximas 2-3 semanas fijará tarifas para los socios de EE.UU., alegando falta de capacidad para negociar con todos a la vez. Tesoro y Comercio enviarán cartas detallando los nuevos aranceles. Las negociaciones siguen activas con Japón, India, Corea del Sur y la UE.

**Wall Street al alza**: los futuros del S\&P 500 ganan 0.3%, apuntando a una de sus mejores semanas del año (+4.5% hasta el jueves), impulsados por:

* Tregua comercial entre EE.UU. y China.

* Apuestas por **dos recortes de tasas de la Fed** este año.

**Flujos positivos**: fondos de acciones en EE.UU. captaron \$19.8B (BofA), primera entrada en 5 semanas. Jefferies sugiere que el rally puede continuar, aunque recomienda **cautela desde junio** por potencial debilitamiento en los datos.

Raphael Bostic (Fed Atlanta): espera desaceleración económica **sin recesión**.

️ **Consumo en foco**: el sector destacó ayer con fuerte movimiento en minoristas:

* **Foot Locker +85%** tras anunciarse su compra.

* **Starbucks** generó interés al evaluar cambios operativos en China.

* **Walmart** cayó levemente pese a resultados mejores a lo esperado. Su CFO advirtió:

*»La magnitud y velocidad a la que llegan estos precios es casi sin precedentes»*, y aunque las ventas subieron por promociones y envíos rápidos, *“el impacto total de la guerra comercial aún no se ha sentido”*.

El mercado se mantiene **cauteloso**: muchas acciones del sector cotizan en múltiplos elevados, limitando el upside incluso con buenos balances. Los **riesgos por aranceles** siguen presentes y podrían afectar el comercio global.

**Dato clave del día**: hoy a las 11:00 (hora de Buenos Aires) se publica el índice preliminar de confianza del consumidor de la Universidad de Michigan correspondiente a mayo. Se espera una lectura de 53.1, levemente por encima del 52.2 de abril. Este dato es relevante para evaluar el ánimo del consumidor estadounidense en un contexto de tensiones comerciales e inflación persistente.

**Mercados globales**:

* Stoxx 600 +0.6% (5ta semana de subas)

* Futuros S\&P 500, Nasdaq 100 y Dow +0.3%

* MSCI EM -0.2% | Asia-Pacífico sin cambios

**Dólar cede** por segunda sesión: suben yen (+0.3%) y franco suizo

EUR 1.1201 | GBP 1.3304 | JPY 145.28 | Offshore CNY 7.2040

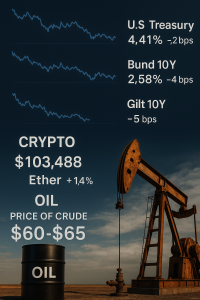

**Bonos**:

* Treasury 10Y cae a 4.41% (-2bps)

* Bund 10Y: 2.58% (-4bps)

* Gilt 10Y: -5bps

**Cripto**: Bitcoin estable en \$103,438 | Ether +1.4%

**Petróleo**:

* Fluctúa tras dudas de Irán sobre las negociaciones nucleares con EE.UU.

* La IEA anticipa **exceso de oferta global** en 2024 y 2025 por mayor producción y menor crecimiento de la demanda.

* Aun con potencial aumento de exportaciones iraníes, se espera que el **precio del crudo se mantenga en el rango de \$60-\$65** en próximas semanas.

**Empresas destacadas**:

* **Nvidia +43% desde abril**: mejor mes en un año. Impulsada por easing China tensions, recuperación del gasto en Big Tech, nuevos compradores de chips y resultados sólidos.

* A solo 6% de su cierre del 24 de enero.

* Valuación aún por debajo del promedio histórico.

* Se proyecta un **+54% en ingresos para FY2026**, perfil atractivo para inversores.

* **Globant -26%** premarket tras recorte de guía 2025.

* **Applied Materials -5.8%** por débil forecast Q3.

* **Doximity -22%** decepciona en proyecciones.

* **Alibaba -6.7%** por ingresos por debajo de expectativas.

* **Richemont +5.5%** gracias a ventas sólidas de Cartier.

Japón: su economía se contrajo por primera vez en un año. El BoJ advierte contra subidas prematuras de tasas.

@Stella Capital